賞与とは、会社の利益を従業員に還元することで日頃の努力に報い、モチベーションやエンゲージメントの向上にも繋げられるしくみです。本記事では、賞与の制度を効果的に活用するため、その種類や金額の決め方等を詳しく説明します。

目次

ー賞与とは

ー賞与の種類

ー賞与額の決め方

ー賞与から控除される税金・保険料

ー賞与支払届出書とは

ー賞与支払届出書提出の流れ

賞与とは

賞与とは、ボーナス・期末手当・特別手当・一時金とも呼ばれており、毎月の給与とは別に支給される賃金のことです。

賞与の支払いは、労働基準法が定める賃金支払いの原則において「毎月払い」と「一定期日払い」が適用されていません。そのため、賞与の支給回数や時期は企業によって自由に決められます。

賞与が支払われる時期は夏と冬の年2回が一般的ですが、そもそも賞与を制度として導入していない企業もあります。

従業員からすれば、賞与は生活に大きく影響するものであるため、企業側は賞与の種類やメリット・デメリット、計算方法を正確に把握しておくことが重要です。

参考:大阪府「Ⅲ-23-1 23 賞与の決定と支払い」

賞与と似た報酬との違い

賞与と給与の違い

賞与が定期または臨時に支給され、支給額が決定していない報酬である一方、給与は定期的に支給され、支給額が事前に定められている報酬を指します。判断が難しい場合、次にあたるものは賞与とみなします。

▼賞与の意義

⑴純益を基準として支給されるもの

⑵あらかじめ支給額または支給基準を定めていないもの

⑶あらかじめ支給期の定めのないもの

※ただし、雇用契約そのものが臨時である場合のものを除く

⑷法人税法第34条第1項第2号≪事前確定届出給与≫に規定する給与

※他に定期の給与を受けていない者に対して継続して毎年所定の時期に定額を支給する旨の定めに基づき 支給されるものを除く

⑸ 法人税法第34条第1項第3号に規定する業績連動給与

参考:国税庁「No.2523 賞与に対する源泉徴収」

賞与と寸志の違い

賞与と同じように給与に定義されない報酬として、寸志があります。寸志は、「いささかの志」や「心ばかりの贈り物」という意味で使われます。日頃の働きに対して支給される賞与とは別に、寸志は働く人へ対する感謝の気持ちとして支給されるケースが一般的です。

法律上、給与以外の報酬という観点から、寸志は賞与とみなされますが、ほどんどの場合、一般的な賞与よりも支給額が少ないです。

公務員の賞与にあたる手当の扱い

公務員は、「期末手当」と「勤勉手当」を合算した金額が賞与として支給されます。公務員の賞与は、民間企業とは異なり、支給時期と支給額が法令で定められています。

また、同じ公務員でも、国家公務員は「人事院勧告」に基づいて賞与の支給額が決定され、地方公務員は自治体ごとに支給額を決定する点が異なります。

賞与に支払いの義務はある?

賞与の支払いは企業の義務ではありません。例外として、就業規則・労働契約・労働協約等において賞与の支払いを明記している場合は、支払いの義務が発生します。

企業側は賞与支給の有無も含めた各種条件を従業員に明示し、従業員側はその規則をしっかり把握しておくことが重要です。

賞与の支給日と支給回数

企業は、賞与の支給日や支払い回数を自由に定められます。支給は夏季と冬季の2回としている企業が一般的です。夏と冬だけでなく春に決算賞与を支給している企業や、企業の経理状況に応じて支給日を決定している企業もあります。

賞与の支払い回数が年4回以上になると、健康保険法や厚生年金保険法では賞与ではなく給与とみなされます。その場合、保険料の計算方法を変更する必要がある点に注意しましょう。

アルバイトやパートにも支給可能?

企業は、非正規雇用のアルバイトやパートにも賞与を支給できます。ただし、非正規雇用の従業員は、正規雇用の従業員に比べると仕事の責任範囲や労働条件が限定されています、そのため、賞与が支給されないか、支給されても非常に少ないことがほとんどです。

非正規雇用の従業員に賞与を支給する場合には、「一定以上のスキルがある」または「一定以上の勤務時間」等、条件を限定する企業もあります。支給額については時給で計算するケースが多いです。

賞与の種類

企業が従業員に支給する賞与は、基本給連動型賞与・業績連動型賞与・決算賞与の3種類に分けられます。どの種類の賞与を支給するかは企業が決定しますが、従業員はどの種類の賞与が採用されているか、就業規則や労働契約等で確認しておくことをおすすめします。

①基本給連動型賞与

基本給連動型賞与は、基本給をベースに支給額を計算する賞与制度です。私たちが一般的にイメージする賞与の種類ではないでしょうか。計算方法はとてもシンプルで、賞与算定基準日の基本給に支給月数を掛けて計算します。

基本給連動型賞与のメリット

従業員にとっては、業績に左右されず収入の見通しを立てやすいメリットがあります。企業にとっては、計算方法がシンプルであるため賞与計算業務の負担が軽く、従業員に支給額の根拠を説明しやすい点がメリットです。

基本給連動型賞与のデメリット

基本給連動型賞与は、成果を出している若手従業員よりも基本給が高いベテラン従業員に多くの賞与が支給される傾向にあります。それによって能力の高い従業員に不公平感を与え、エンゲージメントを低下させる恐れがあります。

また、業績が悪化している状況で賞与を減額できない点もデメリットです。

②業績連動型賞与

企業業績や個人の業績に応じて支給額を決定するのが、業績連動型賞与です。

VUCAという言葉もあるように、近年はリーマンショックや新型コロナウイルス感染症の流行に伴う世界的な経済危機があり、ビジネス環境は激しく変化しています。

予測不可能な情勢の中で、企業の財政安定と優秀な人材の留保を目的に、業績連動型賞与を導入する企業が増加しています。

業績連動型賞与のメリット

業績連動型賞与は企業や個人の業績に応じて賞与額を決定するため、賞与の過度な支払いを防ぎ、安定した経営を行える点がメリットです。

先述の基本給連動型賞与を採用している場合、賞与が支給できないほど業績が悪化しても賞与を支払う義務がありますが、業績に見合った額を支給する業績連動型賞与は、賞与の払いすぎによる財政の圧迫を防げます。

また、従業員の不公平感を緩和でき、優秀な人材を留保できる点も業績賞与のメリットです。基本給連動型は、基本給が低いという理由だけで有能な若手の賞与が少ない場合があります。この状況が続くと従業員の不満が高まり、最後は条件のよい会社に転職する可能性もあります。

業績連動型賞与のデメリット

業績連動型賞与は、業績が悪化すると賞与が下がってしまうだけでなく、賞与を支給されない従業員も出てきます。その結果、エンゲージメントやモチベーションの低下を招く恐れがあるでしょう。

また、個人の評価が賞与に紐づけられる場合、従業員が組織目標よりも個人目標を優先してしまう可能性があります。個人主義的なプレーが増え、チームワークが乱れる原因になることもあるため、注意が必要です。

決算賞与

決算賞与とは、決算の前後に会社の業績に基づいて支払われる賞与です。「特別賞与」や「臨時賞与」「年度末手当」と呼ばれることもあります。その年の業績が良かった場合、通常の給与とは別に従業員に支給されます。

決算賞与のメリット

税務上、決算賞与は損金算入できるため、税金対策になる点がメリットです。

たとえば、決算で予想を上回る利益が出せたとします。何もしなければ法人税は利益を含めて計算されますが、決算賞与として従業員に支給した場合、支払った金額は法人税の対象外となるため、法人税額を低減できます。

経営者にとって、決算賞与は節税面で大きなメリットになるでしょう。

また、 従業員にとって決算賞与は業績とダイレクトに連動するため、次年度決算に向けてさらに業績をあげようというモチベーションにも繋がります。このように、決算賞与は従業員の気持ちをポジティブにさせるメリットがあります。

決算賞与のデメリット

決算賞与は、法人税額を減らすことはできますが、会社の資金も同様に減少させてしまいます。企業は資金が枯渇してしまうと経営が傾くため、決算賞与を検討する際には綿密な資金計画を立てておくことが重要です。

また、例年支給していた決算賞与を支給できない場合、従業員のモチベーションを下げるリスクがあります。継続的に決算賞与を支給できていた会社が、社会変化の外的環境要因により業績が悪化し、決算賞与が支払えなくなった場合、会社への不信感が生まれる可能性も無視できません。

賞与額の決め方

賞与額の決定方法には、それぞれメリット・デメリットがあります。経営者はどのような方法が会社にとってベストなのかを見極めたうえで、賞与の支給条件を定めるのがよいでしょう。

本章では、先に紹介した3つの賞与パターンごとに賞与額の決め方を解説します。

①基本給連動型賞与の場合

従業員数が多い企業は、基本給連動型をベースとした計算式で賞与の額を決める傾向にあります。

計算式は、『基本給×支給月数』と非常にシンプルです。基本給連動型の場合、業績が悪くても支払うべき賞与はある程度決まっているため、資金不足にならないように資金計画をしっかり立てておく必要があります。

②業績連動型賞与の場合

まず、どの程度の費用を賞与に回すか検討し、「賞与原資」を決定します。主な計算方法は以下の2種類です。

・経常利益(営業利益+営業外収益-営業外費用)

・営業利益(売上総利益-販売管理費および一般管理費)

賞与の原資が決定したら、従業員個人の配分である「個別賞与額」を決定します。個別賞与額の算出には人事評価を活用するケースが多く、『基準額×平均支給月数×評価係数』が計算方法としてよく使われます。

③決算賞与の場合

決算賞与は、利益額や従業員数、事業資金という要素を考慮し、最終的には会社側が支給の有無も含め決定します。従業員のモチベーションアップという目的はありますが、支払う原資は企業側にあるため、経営に影響のない範囲で支給額を決めることが重要です。

決算賞与は利益から拠出されるとはいえ、キャッシュフローの悪化を招いては意味がありません。経営者は賞与額を慎重に決定する必要があります。

賞与を減額する場合はどうする?

会社の状況によっては、賞与の減額を検討する場面も出てくるでしょう。賞与を減額する場合、就業規則で定めた条件を満たしていることはもちろん、客観的に見て納得性のある理由が必要です。

また、すべての従業員の賞与を減額する場合と比べて、特定の従業員の賞与を減額する場合は、裁判に発展した場合に裁判所の判断が厳しくなります。就業規則に不支給や減額の可能性を明記することは、労使間のトラブルを避けるために非常に重要といえるでしょう。

賞与から控除される税金・保険料

給与と同じように、賞与からも税金や保険料が控除されます。ただし、控除額の計算方法が異なる場合もあるため、注意が必要です。本章では、賞与から控除される税金や保険料について説明します。

所得税

個人の所得にかかる税金が所得税です。基本的には、前月の給与から社会保険料等を差し引いた額に、税率を乗じることで所得税を計算できます。

税率は、【前月の給与-社会保険料等】と【扶養人数】を、国税庁が公開している「賞与に対する源泉徴収税額の算出率表」に当てはめて確認します。

▼賞与から控除する所得税額の計算方法

⑴前月の給与から社会保険料等を差し引く

⑵算出率(*)の表の甲欄の扶養親族等の数に応じた上記⑴の金額の当てはまる行と

「賞与の金額に乗ずべき率」欄との交わるところに記載されている税率を求める。

⑶【賞与から社会保険料等を差し引いた金額】×上記⑵の税率

(*)国税庁「賞与に対する源泉徴収税額の算出率の表(令和 4 年分)」

税率は定期的に見直しが行われるため、常に最新の情報を把握しておくようにしましょう。

また、賞与額が上記⑴の10倍を超える場合や前月に給与の支払いがない場合は、計算方法が異なるため注意が必要です。

参考:国税庁「No.2523 賞与に対する源泉徴収」

社会保険

賞与からは、社会保険にかかる費用も控除されます。控除される社会保険は下記の5種類あります。

①健康保険料

②厚生年金保険料

③介護保険料

④雇用保険料

⑤労災保険料

ここからはそれぞれについて計算方法を含めて説明します。

①健康保険料

健康保険料は、賞与から1,000円未満の端数を切り捨てた額(以下、標準賞与額)に健康保険料率を掛けて計算します。健康保険料率は、保険料率表で確認できます。

▼賞与から控除する健康保険料額の計算方法

健康保険料 = 標準賞与額 × 健康保険料率

②厚生年金保険料

厚生年金保険料も、標準賞与額に厚生年金保険料率を掛けて計算します。厚生年金保険料率は、平成29年9月1日から18.3%(労使折半)に固定されています。

▼賞与から控除する厚生年金保険料額の計算方法

厚生年金保険料 = 標準賞与額 ×厚生年金保険料率

③介護保険料

介護保険料も、標準賞与額に介護保険料率を掛けて計算します。介護保険料率は、保険料率表で確認できます。

▼賞与から控除する介護保険料額の計算方法

介護保険料 = 標準賞与額 × 介護保険料率

介護保険の保険料は、第一号被保険者と第ニ号被保険者に区分されます。65歳以上の人は自動的に第一号被保険者に区分され、40 歳以上 65 歳未満の健康保険(健保組合、全国健康保険協会、市町村国保の医療保険)加入者は、第ニ号被保険者に区分されます。

④雇用保険料

雇用保険料は、賞与総額に雇用保険料率を掛けて計算します。雇用保険料率は、保険料率表で確認できます。

▼賞与から控除する雇用保険料額の計算方法

雇用保険料 = 賞与総額 ×雇用保険料率

なお、令和4年度の事業者負担の雇用保険料率は、一般の事業0.6%、農林水産・清酒の事業0.75%、建設の事業0.85%です。

⑤労災保険料

労災保険料は、賞与総額に労災保険料率を掛けて計算します。労災保険料率は、保険料率表で確認できます。

▼賞与から控除する雇用保険料額の計算方法

労災保険料 = 賞与 ×労災保険料率

労災保険料率は事業の種類ごとに異なるため、正しい料率で計算する必要があります。労災保険の保険料は、原則として事業主の負担する保険料によってまかなわれているため、従業員の負担はありません。

社会保険料を差し引く必要がないケースも

賞与から社会保険料が差し引かれないケースを2つ説明します。

・月末までに退職する従業員への賞与

月末までに退職した場合、健康保険料・厚生年金保険料・介護保険料は、徴収されません。雇用保険料と労災保険料のみ徴収されます。

・育児休業や産前産後休暇を取得中の従業員への賞与

産前産後や育児休業中の従業員への賞与は日本年金機構に届け出することで保険料が免除されます。健康保険料・厚生年金保険料・介護保険料は免除され、雇用保険と労災保険のみを支払う義務が生じます。

賞与支払届出書とは

賞与支払届出書とは、企業が賞与を従業員に支給した際、所管の年金事務所または事務センターへ提出しなければならない書類です。

この書類は「被保険者賞与支払届」とも呼ばれており、賞与支給後、5日以内に提出する必要があります。従業員が将来受け取る年金額の計算基礎となるため、企業側は忘れずに対応しなければなりません。

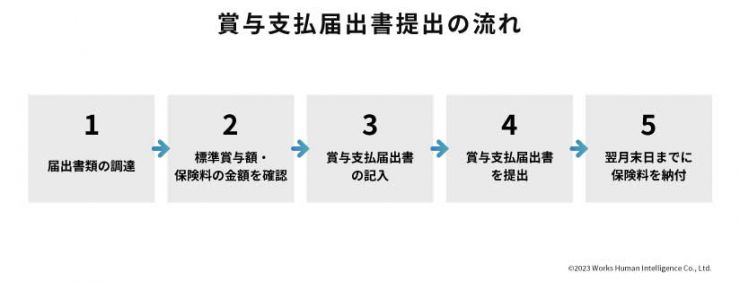

賞与支払届出書提出の流れ

賞与支払届出書は、従業員の将来の年金受給額に影響するものであり、提出期限も短いため、手続きの流れをあらかじめ把握しておきましょう。

①届出書類の調達

日本年金機構または健康保険組合に登録している賞与支払予定月の前月に、被保険者名、生年月日等を印字した賞与支払届出書が企業に送付されます。年金事務所の窓口や日本年金機構のホームページからダウンロードして入手することも可能です。

②標準賞与額・保険料の金額を確認

賞与にかかる健康保険料等は、標準賞与額に社会保険のそれぞれの保険料率を掛けて算出します。標準賞与額は上限が設けられており、社会保険の種類ごとに差があります。健康保険は4月始まりの年度における累計額が573万円まで、厚生年金保険は1か月の累計が150万円までです。

③賞与支払届出書の記入

賞与支払届出書の各項目について記入するポイントを説明します。

| 項目 | 記入ポイント |

|---|---|

| 事業所整理記号 | 事業所に付与されている数字とカタカナを記入 |

| 事業主の押印 | 本届出書が2枚以上になる場合、2枚目以降の押印を省略できる |

| 賞与支払年月日(共通) | 賞与を支払った年月日を記入。被保険者賞与支払届が2枚以上の場合でも、それぞれに記入が必要 |

| 被保険者整理番号 | それぞれに付与されている被保険者整理番号を記入。従業員の情報は、被保険者整理番号の順に記入する |

| 生年月日 | 該当する被保険者の生年月日を記入。元号は番号(1.明治 3.大正 5.昭和 7.平成9.令和)で入力 |

| 賞与支払年月日 | 前述の「賞与支払年月日(共通)」と同じであれば、記入不要 |

| 賞与支払額 | 「㋐通貨」欄に支給した賞与の全額を記入 |

| 賞与額(千円未満は切捨て) | 前述の「㋐(通貨)」と「㋑(現物)」を合計し、千円未満で切り捨てした金額を記入 |

| 個人番号[基礎年金番号] | 70歳以上被用者の方のみ記入する項目。本人確認を実施したうえで、個人番号を記入。基礎年金番号は10桁の番号を左詰めで記入 |

| 備考 | 様式の記載方法のとおり、「1.70歳以上被用者」や「2.二以上勤務」(2箇所以上の適用事業所に勤務している場合)、「3.同一月内の賞与合算」に該当すれば、〇で囲む(*) |

(*)

・70歳以上被用者

:厚生年金の適用事業所において新たに勤務する70 歳以上の者、または被保険者が 70 歳到達後も継続して勤務する者で、過去に厚生年金保険の被保険者期間を有する者など、対象要件に該当する者。

・二以上事業所勤務

:2箇所以上の適用事業所に勤務していること。

・同一月内の賞与合算

:同一月内に2回以上支払われた賞与を合算して届け出する場合。

④賞与支払届出書を提出

賞与支払届出書の記載が終わったら、被保険者整理番号順に並び替え、管轄の年金事務所または年金事務センターに郵送します。年金事務所への持ち込みも可能です。

全国健康保険協会(協会けんぽ)に加入している事業所であれば、提出先は年金事務所または年金事務センターのみで済みますが、全国健康保険協会以外の場合、加入している健康保険組合にも提出しなければなりません。

また、賞与支払届は電子媒体での提出や電子申請による提出もできます。電子媒体の場合、事業所のシステムから提出する方法と日本年金機構提供の「届出作成プログラム」を使う方法があります。事業所のシステムから提出する場合、「電子媒体届出仕様書」に沿った仕様であれば、提出可能です。

⑤翌月末日までに保険料を納付

書類の提出後、年金事務所または事務センターから「標準賞与額決定通知書」と「納入告知書」が送付されます。不支給の場合、標準賞与額決定通知書等は送付されません。標準賞与額は、必ず被保険者本人へ通知してください。

なお、賞与に対する保険料は、同月の給与にかかる保険料とあわせて翌月末日までの納付となるため、忘れないようにしましょう。

企業・従業員お互いにメリットがある賞与設計を

賞与は企業が必ず支払わなければならない報酬ではありませんが、正しく活用すれば、従業員のモチベーションアップや税金対策になり、企業力をアップするしくみです。しかし、綿密な資金計画がなければ、企業の存続を危うくしてしまいます。

企業と従業員が良好な関係を築けるよう、メリット・デメリットをきちんと把握したうえで、自社の賞与制度を設計しましょう。