目次

源泉徴収票とは?基本の役割と位置づけ

源泉徴収票は、すべての企業が毎年必ず作成・交付しなければならない重要な法定書類です。企業などが発行する所得証明としての源泉徴収票には、①給与所得の源泉徴収票、②退職所得の源泉徴収票とあり、それぞれ交付する対象や時期が異なります。

ここでは、給与所得の源泉徴収票について、源泉徴収票の定義や役割・関連する手続きとの違いと、人事部門と従業員双方にとってなぜ欠かせないのかを解説していきます。

源泉徴収票とは

源泉徴収票とは、1年間の収入(年収)と、それに対して納めた所得税額を証明する公的な書類です。

毎月の給与から天引きされる「源泉徴収(所得税の仮払い)」と、年末に行われる「年末調整(所得税の精算)」という一連の手続きの最終的な結果報告書にあたります。

| 用語 | 発生タイミング | 役割 | 一言でいうと |

|---|---|---|---|

| 源泉徴収 | 毎月の給与支払時 | 所得税を概算で天引きし、国に納めるしくみ | 所得税の「仮払い」 |

| 年末調整 | 年末(通常12月) | 1年間の正しい所得税額を計算し、過不足を精算する手続き | 所得税の「精算」 |

| 給与所得の 源泉徴収票 |

年末調整後 (翌年1月31日まで) |

当年内の給与や控除、納税額を証明する書類 | 所得税の「証明書」 |

| 退職所得の 源泉徴収票 |

退職後1か月以内 | 当年内の退職所得や控除、納税額を証明する書類 | 退職所得の「証明書」 |

確定申告との関係

確定申告とは、1年間の所得と税金の額を自分で計算し、税務署に納めるべき所得税を最終的に確定させる手続きです。

従業員に給与を支払う企業には法律による源泉徴収義務があり、その責務として所得税の精算である年末調整を実施します。多くの従業員は、所属先の企業で年末調整を実施することで所得税の確定ができるため、確定申告を行う必要がありません。

しかし、住宅ローン控除の初年度や医療費控除を受ける場合など、年末調整の範囲外の申告がある従業員の場合は、従業員自らが年末調整の結果(源泉徴収票)と各種証明書を元に確定申告が必要です。

人事部門と従業員双方にとっての重要性

企業(人事部門)にとって、源泉徴収票は期限内に正しく交付する法的義務があり、発行ミスや遅延は、税務署からの指摘や行政指導といったリスクを招くおそれがあります。一方、従業員にとっては、生活のさまざまな場面で必要なものです。住宅ローンや奨学金、保育園入園などの手続きで提出を求められます。

このように、源泉徴収票は“企業が正しく交付する法的義務があるもの”であると同時に、“従業員の所得の証明書”でもあります。

従業員にとっての源泉徴収票とは

源泉徴収票は、従業員のさまざまな生活の場面で必要となる重要な証明書です。給与や税金の情報を確認するだけでなく、住宅ローンや子育て支援、教育関連の給付申請でも必要になります。

ここでは、従業員がどのようなシーンで源泉徴収票を利用し、どのような点に関心を持っているのかをそれぞれ紹介します。

従業員の利用シーン

源泉徴収票は、従業員の所得を証明する公的な書類(所得証明書)として、次のようなさまざまな場面で提出を求められます。

| 利用シーン | 提出先 |

|---|---|

| ・住宅ローンの申し込み ・自動車ローンの契約 ・クレジットカード審査 |

金融機関 |

| ・保育園・幼稚園の入園申請 ・児童手当・補助金の申請 ・奨学金・授業料減免申請 |

自治体・教育機関 |

| ・確定申告(医療費控除、住宅ローン控除など) ・副業収入の申告 |

税務署 |

| ・転職時の収入証明 | 勤務先 |

従業員が知りたいポイント

本章では、源泉徴収票に関して従業員からよく寄せられる「どこを確認すればよいのか」「いつ届くのか」「再発行の依頼方法」といった疑問について、わかりやすくご紹介します。

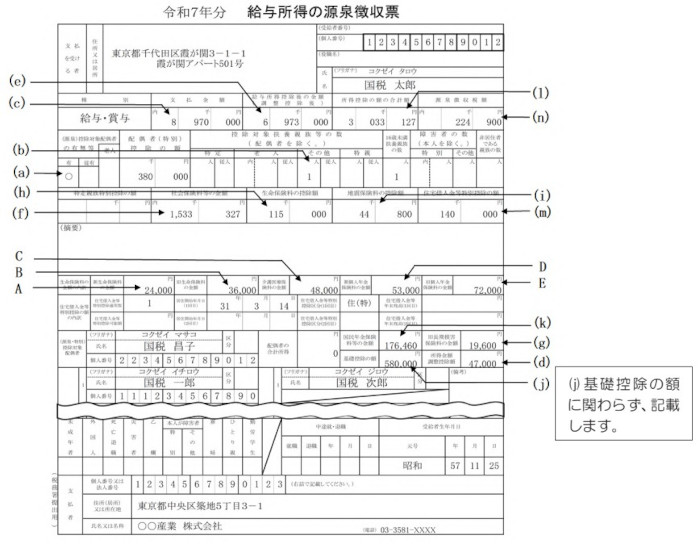

源泉徴収票の記載概要

自分がどれだけ収入を得て、どのような控除が適用され、いくら税金が引かれたのかが一目でわかる構成になっています。

支払金額や控除額、源泉徴収税額などの項目を確認することで、税金のしくみを理解し、自分の所得に対する納税が適正であるか確認できます。

*(a)~(n)欄は源泉徴収簿、A~E欄は保険料控除申告書の金額をそれぞれ記載。

各欄の詳細は下記の出展元からご確認ください。

・源泉徴収簿・・・企業が従業員の給与・賞与金額や、源泉徴収した所得税額、各種控除額などを1年間記録・管理するための帳簿。企業が作成して保管し、この帳簿に基づいて源泉徴収票が作成される。

・保険料控除申告書・・・従業員が支払った保険料の控除を受けるために、従業員が作成し、勤務先に提出する書類。この申告書に記載された控除額の情報が、源泉徴収簿に転記される。

出典:国税庁 給与所得の源泉徴収票(給与支払報告書)P12

交付時期と交付方法

源泉徴収票の交付は通常、年末調整後の翌年1月31日までです。また年内に退職した場合、企業は退職した企業に対して退職日から1か月以内に給与所得の源泉徴収票を発行する義務があります。

交付方法には、紙での手渡しや郵送のほか、近年では電子データによる交付も広がっています。

再発行について

源泉徴収票を紛失した場合や記載内容に誤りがある場合は、再発行を依頼できます。再発行には人事部門での手続きが必要であり、時間がかかることもあるため、「どのように依頼すればよいか」や「いつ受け取れるか」を事前に確認しておくことが重要です。

転職時の利用

転職先で、前職の源泉徴収票が必要になるケースがあります。前職の勤務先から交付された源泉徴収票の受領状況をあらかじめ確認しておきましょう。

また同年内に別企業に転職する場合は、転職先で年末調整をするために前職の収入、社会保険料、源泉徴収額を記載した給与所得の源泉徴収票が必須です。

法的には、退職後1か月以内の発行が義務です。しかし、退職時期によっては年末調整時に急ぎ必要であり、人事部は年途中に入社した従業員に受け取り状況を確認し、従業員も受領後速やかに提出しましょう。

人事部門に求められる源泉徴収票対応と5つの課題

源泉徴収票対応は、人事・給与担当者にとって単なる大量処理ではなく、短期間での完了が求められる業務です。法的な交付期限の遵守はもちろん、電子交付の導入や多拠点・子会社の管理、従業員からの問い合わせ対応など、現場には複数の課題が存在します。

課題1:短期間で大量処理

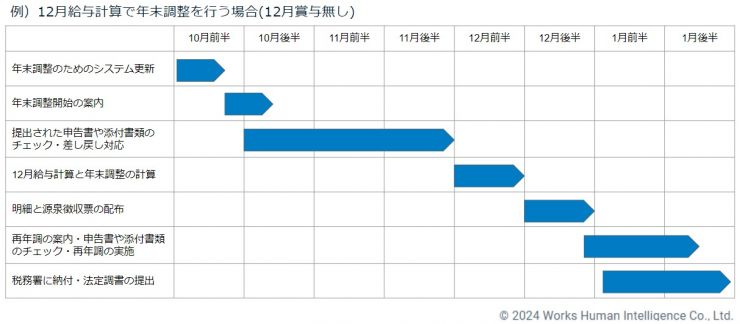

企業は、膨大なデータを正確かつ効率的に処理・出力・配付することが求められます。10月中旬〜11月中旬にかけて申告書の案内・提出・内容確認を行い、12月給与(年最後の給与・賞与)確定後、最終的な税額精算を反映する流れが一般的です。

そのため、年末調整に必要な書類収集・内容確認・計算・配付までを、限られた期間で対応する必要があります。

また、精算後の所得税については翌年1月10日までに納付し、源泉徴収票(税務署提出用)は1月31日までに提出します。

特に大手企業は、従業員が多く、雇用形態が多様であることから、より短期間で多くの処理が必要です。

出典:WHI【令和6年最新】年末調整の基礎知識と定額減税を含む2024年のポイント

課題2:電子交付による適切な対応と閲覧環境・セキュリティの整備

源泉徴収票の電子交付は、コスト削減や業務効率化に繋がるでしょう。しかし、法律上、電子交付する(従業員専用サイトへのアップロード、メール添付など)場合には必ず事前に従業員から承諾を得る必要があります。

紙の交付を希望する従業員がいる場合には、電子と紙の運用の二重管理やPC操作に不慣れな従業員からの問い合わせ対応などに注意しましょう。PC操作に不慣れな従業員のために、直感的なシステムの選定や、マニュアル整備などのサポート体制も重要です。

また、安全にデータを閲覧できるセキュリティ環境の整備が不可欠です。ウイルスや不正アクセスから大切なデータを守るためのシステム対策やバックアップ、管理ルールの整備を万全に行いましょう。 また、従業員が社外で自由に閲覧できる場合は、一人ひとりが高いセキュリティ意識を持てるような呼びかけも必要です。

課題3:自動化しきれていない手作業の属人化

給与計算システムを導入していても、源泉徴収票の作成やチェックにおいて人手による対応が残っている企業は少なくありません。特に、子会社や海外拠点を擁する大規模なグループ経営組織などでは、データの一元管理がしきれずに、拠点で独自の表計算ソフトによる運用が行われているケースもあります。

そのため、人事部門にはデータの統合や標準化を推進し、手作業の削減と作業の属人化防止に向けた運用フローを整備することが求められます。

課題4:問い合わせ対応の負荷と運用課題

源泉徴収票の交付時期には、従業員から「受け取り時期」「記載内容の確認」「再発行方法」などの問い合わせが集中します。

特に交付直後は対応が集中し、人事部門の通常業務に影響が出やすくなります。そのため、人事部門には問い合わせ対応を効率化するためのフロー整備や、FAQの作成、社内ポータルの活用による自己解決手段の提供が必要です。

課題5:法令改正対応に伴う業務負荷

法改正や税制改定の影響を受けて、源泉徴収票のフォーマットや記載内容は変更されます。

近年は電子申請やマイナンバー制度との連携など、法制度のアップデートが頻繁に行われており、これらの対応を誤ると、交付期限(翌年1月31日)違反や記載不備といったリスクに繋がります。

人事部門がこれらの法令対応を手作業や法改正に対応していないシステムで管理している場合、常に最新情報を追い続ける必要があり、現場の業務負担はより大きくなります。

人事業務の改善ポイントとシステム活用

源泉徴収票の作成・配布業務には、短期間での大量処理や多拠点管理、法令遵守など、多くの課題が存在します。こうした負荷を軽減し、正確性と効率性を高めるためには、人事・給与システムの活用が有効です。

システム化による作業時間短縮

年末調整のデータと連動した源泉徴収票の自動生成により、従来の手作業による集計やチェックの手間を大幅に削減できます。システム上で給与・控除情報を反映させれば、誤記や漏れのリスクも低減され、発行までの時間を大幅に短縮できます。

電子交付のシステム化

電子交付対応のシステムがあれば、印刷・封入・郵送の作業を削減でき、コストや紙資源の削減に繋がるでしょう。従業員がWeb上で電子交付の同意および源泉徴収票の閲覧・ダウンロードができるようになれば、問い合わせ対応の負荷も軽減されます。さらに、システム上で権限グループのアクセス権限制御ができれば、個人情報を安全に取り扱う体制を整えられます。

一元管理と柔軟なシステム対応

多拠点・子会社を持つグループ経営企業では、従業員情報の一元管理が課題です。システム化により、グループ全体の給与・勤怠・控除情報を横断的に管理し、必要な情報を統合して源泉徴収票に反映させることが可能です。また、正社員・契約社員など多様な雇用形態にも柔軟に対応でき、個別の調整や手作業による負荷を大幅に減らせます。さらに、入力・確認・承認といったプロセスの設定ができれば、担当者に依存しない運用体制を構築でき、作業の属人化を防止できます。

システムでのセルフアクセス

従業員自身がWebやアプリから源泉徴収票を閲覧・ダウンロードできるセルフサービス機能をついたシステムであれば、交付の負荷を減らすだけでなく、従業員の利便性向上にも直結します。

法令対応アップデートとチェック機能

システムに法改正や税制改定のアップデート機能やチェック機能が組み込まれていれば、最新の法令に基づく計算・フォーマットで自動的に作成できます。これにより、交付期限違反や記載ミスといったリスクを大幅に低減でき、人事部門の負担も軽減されます。

まとめ

源泉徴収票対応は、単なる事務作業ではなく、従業員満足度と法令遵守を両立する重要な業務です。システム活用による自動化・効率化を進めることで、正確性・スピード・利便性を高め、企業と従業員双方の信頼関係を支える基盤構築に繋がります。

「COMPANY」の給与計算なら、人事・勤怠情報と連携した控除額計算の自動化に加え、法令改正対応や電子交付も標準機能で実現可能です。これにより、人事部門は繁忙期の負荷を大幅に軽減し、従業員には安心で便利な源泉徴収票提供を行えます。

この機会に、源泉徴収票に関連する人事業務の効率化をご検討してみませんか。