令和7年も年末調整の時期となりました。今年はいわゆる「103万円の壁」対策として、基礎控除や給与所得控除の見直しなど複数の税制改正があり、年末調整における変更点が気になっている方も多いでしょう。

本コラムは、年末調整の基礎知識や2025年分年末調整のポイントを、前編・後編にわけて解説します。後編となる本記事では、2025年分年末調整の変更点の詳細や、企業の年末調整業務における注意点、効率的に業務を進めるための方法をまとめました。

1分サマリ

・2025年分年末調整の3大変更点は「1. 基礎控除・給与所得控除の見直し」「2. 扶養要件の見直し」「3. 住宅ローン残高証明書の手続き変更」。

・2025年分の年末調整は、複雑な変更が複数あるため、判断ミスや新制度の見落としリスクが高まる。新しい制度の対象者確認を念入りに行うことや、税務署の動きを意識した細やかな業務スケジュール設計が必須。

・年末調整業務を成功させるには、申告ミスを防ぐ事前準備と業務の効率的な分業が不可欠。

2025年の年末調整における変更点の詳細

前編では、2025年の年末調整における変更点の概要を説明しました。ここでは、それら3つの変更点についてより詳細に解説します。

1. 給与所得控除と基礎控除の見直し

いわゆる「103万円の壁」対策として、給与所得控除と基礎控除が見直されたことにより、令和7年分の年末調整から所得税の減税が拡大されます。

これは、所得税の非課税ラインである「103万円の壁」を大幅に引き上げることで、労働者が税負担を気にせずに働ける環境を作ることや、物価高騰下における税負担の軽減で消費活動の活性化を狙った施策です。

⑴給与所得控除

給与所得控除の最低保障額が、55万円から65万円に引き上げられました。

給与所得控除は給与や賞与の収入額に応じて決まりますが、今回の改正で、給与の収入金額が190万円以下までの場合は一律65万円になりました。いっぽう、給与の収入金額が190万円超の場合はこれまでと変わりありません。

参考:国税庁「令和7年分 年末調整のしかた(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)」内「昨年と比べて変わった点(基礎控除の見直し等)(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/102.pdf)」

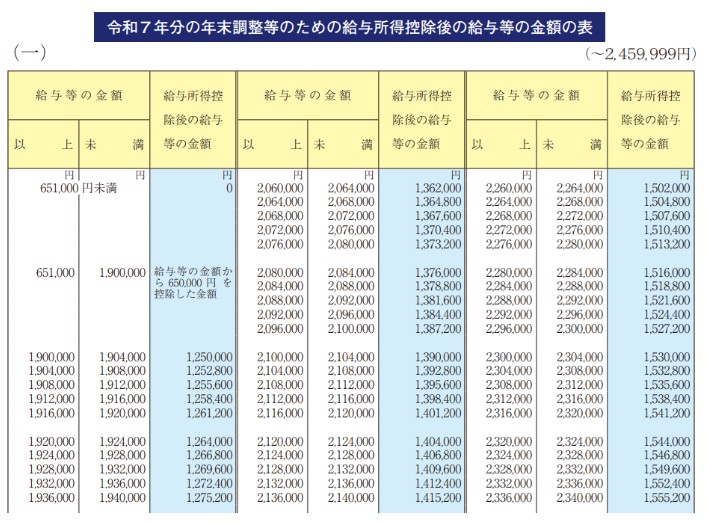

また、給与所得控除の改正に伴い、令和7年分の「年末調整等のための給与所得控除後の給与等の金額の表」は以下の通りです。この表を使用することで、給与所得控除額を適用した給与所得の金額を正しく求められます。

参考:国税庁「令和7年分 年末調整のしかた(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)」内「令和7年分の年末調整等のための給与所得控除後の給与等の金額の表(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/114.pdf)」

・給与所得控除とは

給与所得控除とは、会社員やパート、アルバイトなど、給与所得を得ている人に適用される控除です。個人事業主が経費を差し引くのと同様に、給与所得者も仕事上かかる経費を概算で差し引くという考え方に基づきます。

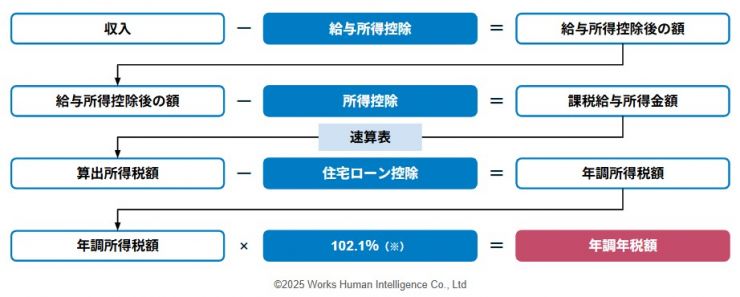

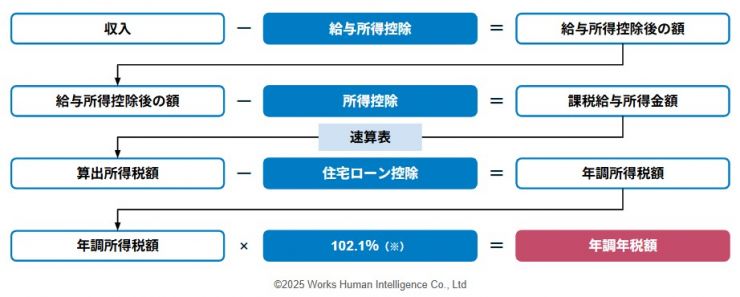

年末調整においては、年調年税額を算出する際、はじめに収入から給与所得控除を差し引きます。

(※)2037年まで復興特別所得税2.1%がかかります。

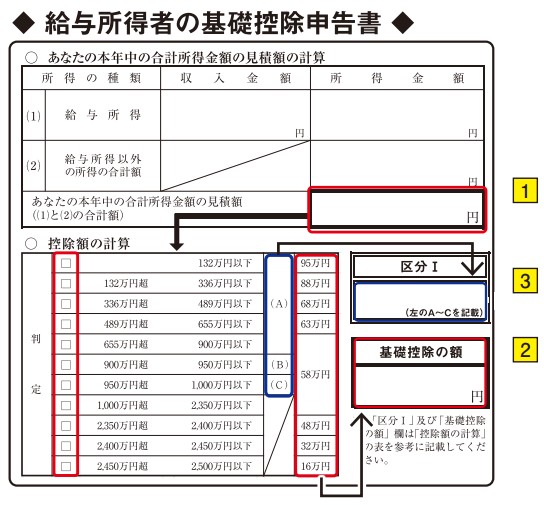

⑵基礎控除

基礎控除の最大額が、48万円から95万円に引き上げられました。

基礎控除額は合計所得金額(※)に応じて決まり、これが一定額を超えると控除額は段階的に減少します。令和7年分(2025年分)年末調整から、合計所得金額2,350万円以下の場合の基礎控除額が48万円から58万円に引き上げられ、低所得者と中所得者については控除額がさらに上乗せされます(一部令和7年分と令和8年分のみの特別措置)。上乗せされた控除額の最大が、95万円です。

※本コラムでは給与・賞与による収入のみの場合で記載しています。合計所得金額は「給与所得控除後の金額」と同額とお考えください。

※1:改正後の所得税法第86条の規定による基礎控除額58万円に、改正後の租税特別措置法第41条の16の2の規定による加算額を加算した額となります。

※2:58万円にそれぞれ37万円、30万円、10万円、5万円を加算した金額となります。なお、この加算は、居住者についてのみ適用があります。

※3:特定支出控除や所得金額調整控除の適用がある場合には、表の金額とは異なります。

※4:合計所得金額2,350万円超の場合の基礎控除額に改正はありません。

参考:国税庁「令和7年分 年末調整のしかた(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)」内「昨年と比べて変わった点(基礎控除の見直し等)(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/102.pdf)」

・基礎控除とは

基礎控除は、ほぼすべての納税者に適用される基本的な控除で、憲法で保障されている「健康で文化的な最低限度の生活」を送るために必要な経費を考慮したものです。

年末調整においては、年調年税額を算出する際、収入から給与所得控除を差し引いたあとに所得控除(基礎控除を含む)を引きます。所得控除の代表的なもののひとつが基礎控除ですが、後述する配偶者控除や扶養控除など、様々な控除があります。

(※)2037年まで復興特別所得税2.1%がかかります。

2. 配偶者など扶養親族の所得要件の見直しと特定親族特別控除の創設

所得控除には、先述の基礎控除のほかに、配偶者控除や扶養控除など納税者の家族構成や生活状況に応じて税負担を軽減する制度があります。

今回の改正では、配偶者や扶養親族に関する所得控除の要件が見直されました。納税者本人がこれらの控除を受けるための家族の所得要件が緩和され、親族がこれまでより多く収入を得ても「税法上の扶養家族」とみなされるようになりました。

※1:合計所得金額(ひとり親の生計を一にする子については総所得金額等の合計額)の要件をいいます。

※2:特定支出控除の適用がある場合には、表の金額とは異なります。

参考:国税庁「令和7年分 年末調整のしかた(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)」内「昨年と比べて変わった点(基礎控除の見直し等)(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/102.pdf)」

⑴扶養親族の所得要件の見直し

・配偶者

これまで、納税者本人が配偶者控除を受けるためには、扶養されている配偶者の年間合計所得金額が48万円以下でなければなりませんでした。改正後は、配偶者の年間合計所得金額が58万円以下であれば、納税者本人は配偶者控除を受けられます。また、配偶者の合計所得金額が58万円を超えると、配偶者特別控除が適用されるようになります。

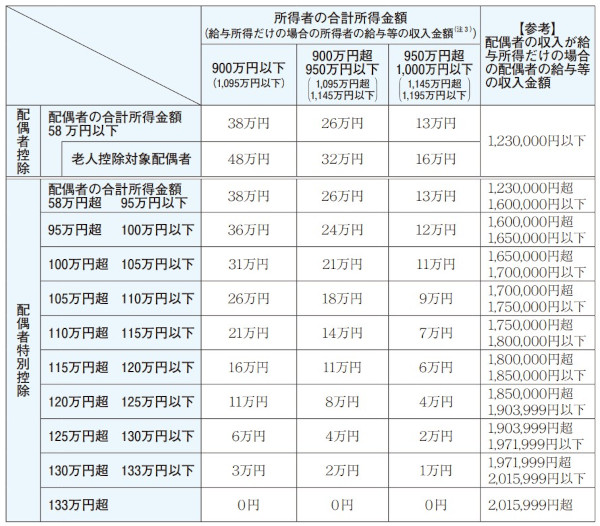

上記の改正の結果、配偶者控除と配偶者特別控除の表は以下のように変更されました。

※配偶者控除と配偶者特別控除は従業員自身の合計所得金額と配偶者の合計所得金額、つまりそれぞれで給与所得控除を考慮した後の金額で考えます(夫婦双方とも給与以外の収入が無く、特定支出控除の適用を受けない場合)。

※1:合計所得金額が1,000万円を超える所得者は、配偶者控除及び配偶者特別控除の適用を受けることはできません。

※2:夫婦の双方がお互いに配偶者特別控除の適用を受けることはできませんので、いずれか一方の配偶者は、 この控除を受けることはできません。

※3:所得金額調整控除の適用がある場合は、括弧内の各金額に15万円を加えてください。また、給与所得者の特定支出控除の適用を受ける場合も括弧内の各金額とは異なりますので、ご注意ください。

出典:国税庁「令和7年分 年末調整のしかた(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)」内「令和7年分の年末調整のための算出所得税額の速算表、令和7年分の配偶者控除額及び配偶者特別控除額の一覧表、令和7年分の基礎控除額の表、令和7年分の特定親族特別控除額の表、令和7年分の扶養控除額等の表(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/115.pdf)」

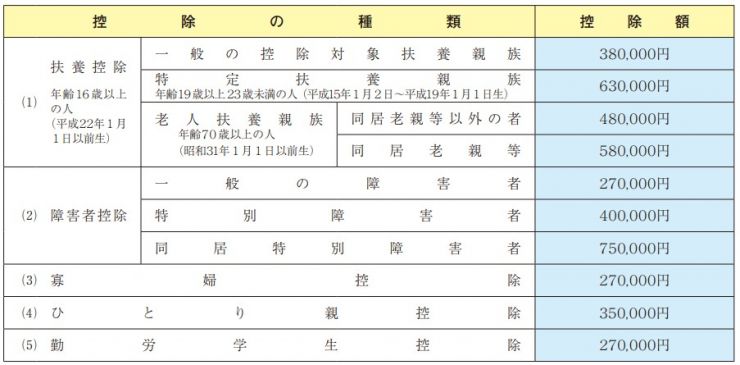

・配偶者以外の扶養親族

配偶者以外の家族に関する扶養控除は以下の通りです。

出典:国税庁「令和7年分 年末調整のしかた(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)」内「令和7年分の年末調整のための算出所得税額の速算表、令和7年分の配偶者控除額及び配偶者特別控除額の一覧表、令和7年分の基礎控除額の表、令和7年分の特定親族特別控除額の表、令和7年分の扶養控除額等の表(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/115.pdf)」

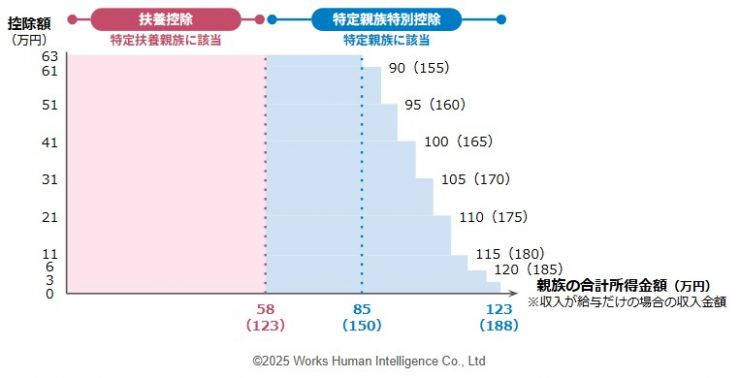

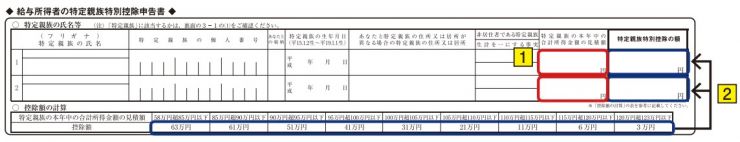

⑵特定親族特別控除の創設

19歳以上23歳未満の親族で、所得要件(58万円超123万円以下)をわずかに超えてしまった場合でも、その超過額に応じて一定額が所得から控除される「特定親族特別控除」が創設されました。

これまで、19歳以上23歳未満の子は通常「特定扶養親族」として扶養控除(63万円)の対象となり、その子の所得が123万円を超えた場合、扶養から外れていました。今回の改正により子どもが年収要件によって扶養から外れても、一定額までは特定親族特別控除に該当し、親である納税者から所得控除されるようになります。

これは、アルバイトをする大学生などの収入が一時的に増えたことで、親の税負担が急増する事態を緩和するための措置です。

特定親族特別控除の対象であれば、下図の通り合計所得金額に応じて所得控除を受けられます。

※年齢計算に関する法律により、2025年の年末調整で19歳以上23歳未満に該当するのは、2003年(平成15年)1月2日から2007年(平成19)年1月1日までの間に生まれた人です。

参考:国税庁「令和7年分 年末調整のしかた(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)」内「昨年と比べて変わった点(基礎控除の見直し等)(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/102.pdf)」

3. 年末残高等証明書の添付方法が調書方式に移行(※)

住宅借入金等特別控除を受ける場合の、必要書類の提出方式が変わります。

※「調書方式」を利用可能な従業員は以下のすべてを満たす場合のみです

・従業員が住宅ローン控除の対象としたい住居に、2024年1月1日以降に居住を開始している

・従業員が借り入れをした金融機関が「調書方式」に対応している

(システム改修等への対応が困難な場合には、引き続き、「証明書方式」とすることができる経過措置が設けられています)

・従業員が調書方式に対応した金融機関等に対して「住宅ローン控除の適用申請書」を提出している

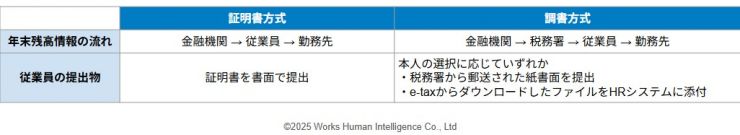

⑴年末残高等証明書とは

住宅借入金等特別控除(住宅ローン控除)を受けたい従業員は、毎年住宅ローンの残高を申告する必要があります。この申告に必要な年末残高等証明書の提出方式が、令和7年分の年末調整より、書面による「証明書方式」から電子データを用いた「調書方式」に移行します。

「調書方式」とは、住宅ローンの年末残高情報の流れを、金融機関から直接税務署へと変更し、納税者による年末残高証明書の書面による提出を原則不要とする新しいしくみです。

⑵改正の目的

上記の移行は手続きの簡素化を目的としており、これにより、従業員や企業の人事部門の作業負担が軽減されます。

・従業員の負担軽減

調書方式の最大のメリットは、従業員が金融機関から送られてきた紙の証明書を保管・提出する手間がなくなることです。

・企業(人事部門)の負担軽減

従業員から年末残高証明書(紙)を回収し、その内容をチェックする作業が原則不要になります。これにより、年末調整の事務負担が大幅に軽減されます。

⑶予測される動き

調書方式に対応している金融機関がまだ少ないことや、「従業員が入居した日が2024年1月1日以降であること」「従業員が金融機関に届出を行っていること」といった要件があることから、令和7年の年末調整における該当者は少ないと考えられます。

ただし、法律上は調書方式が原則となり、これまでの証明書方式も経過措置として残ります。今年から当面の間は調書方式によるPDFの添付と、証明書方式による紙の添付の2種類が存在することになりそうです。

※参考:国税庁「住宅ローン控除の適用に係る手続(年末残高調書を用いた方式)について(

https://www.nta.go.jp/taxes/shiraberu/shinkoku/jutaku/index.htm)」

令和7年分年末調整の変更点に関する、企業の注意点

1.基礎控除や扶養の条件など、変更が複数個所あること

今年の年末調整は、基礎控除や扶養親族の所得要件など、控除の判定基準が複数箇所で変更されています。給与担当者にとっては改正後初めての実務対応であるため、慣れによる判断ミスや、複雑な新制度の見落としに注意しましょう。

⑴「慣れ」による判断ミスの増大

大量の従業員データ処理を行う中で、無意識に「ついこれまでの金額で判断をしてしまう」といった、判断ミスのリスクが高くなります。誤った判断により、年末調整のやり直しや、従業員からの問い合わせ対応といった必要以上の事務負担が発生し得ます。

⑵複雑な新制度の見落としリスク

今回の改正では、単に控除の判定基準が変わるだけでなく、新しい特例が導入されており非常に複雑です。

たとえば、これまで扶養親族の対象外となっていた子どもが、今年創設された「特定親族特別控除」に初めて該当する可能性があります。しかし、担当者が新制度を把握しきれていないと、これを見逃してしまうリスクがあります。

2.特定扶養親族・特定親族の該当者把握が複雑であること

従業員の子どもの年齢が19歳以上23歳未満(※)である場合、子どもの年収に応じて特定扶養親族と特定親族のどちらに該当するか、あるいはどちらにも該当しないかを、子ども一人ひとりに関して確認する必要があります。

これは、以下のように従業員の所得控除額を計算するためです。

例)・1人目が特定親族で31万控除、2人目が特定扶養親族で63万円

・1人目が特定親族で21万円控除、2人目も特定親族で51万円控除

※年齢計算に関する法律により、2025年の年末調整で19歳以上23歳未満に該当するのは、2003年(平成15年)1月2日から2007年(平成19)年1月1日までの間に生まれた人です。

子どもが特定親族であるかどうかは、従業員が年末調整時に申告する「令和7年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」内「給与所得者の特定親族特別控除申告書」欄の記載内容で確認が可能です。

参考:国税庁「令和7年分 年末調整のしかた」(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)内「2-2 基礎控除申告書、配偶者控除等申告書、特定親族特別控除申告書及び所得金額調整控除申告書の受理と内容の確認(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/106.pdf)」

特定親族に該当しない場合は、子どもの合計所得金額が58万円以下で特定扶養親族である可能性と、合計所得金額が123万円超でどちらにも該当しない可能性の両方があります。

これを確認するためには、年末調整ではなく源泉徴収用に回収している「令和7年分 給与所得者のための扶養控除等(異動)申告書」も必要です。

従業員から紙で申告を受ける場合や、システムからの申告でも申告書に印字されたものを受け取る場合は、申告内容が正しいか注意深く確認しましょう。

3.住宅ローン控除証明書の書面交付が11月中旬以降であること

上述の通り、令和7年分から調書方式による年末残高等証明書の添付提出が開始されます。従業員は税務署から「電子交付」あるいは「書面交付」で住宅ローン控除証明書を受け取り、年末残高情報を記入したうえで、年末調整に必要な添付書類として提出します。

注意すべき点は、従業員が住宅ローン控除証明書を入手可能な時期が、11月中旬から下旬であることです。

大手企業では年末調整の書類を10月中旬から11月中旬ごろまでに回収し、11月中旬から11月末までに提出漏れや記載ミスを確認して従業員に再提出を促すことが多いです。

したがって、従業員に年末調整の案内をする際には、住宅ローン控除にかかわる申告をできるだけ早めに提出するよう記載しておきましょう。

参考:国税庁「住宅ローン控除の適用に係る手続(年末残高調書を用いた方式)について(

https://www.nta.go.jp/taxes/shiraberu/shinkoku/jutaku/index.htm)」内「(調書方式に対応した金融機関から借入れをされた方へ)年末調整のための住宅ローン控除証明書の交付時期について(https://www.nta.go.jp/taxes/shiraberu/shinkoku/jutaku/pdf/05.pdf)」

年末調整を着実に実施するためのポイント3つ

年末調整は、限られたスケジュールの中で何百人から何万人分もの申告内容を受け付けて確認・計算をするため、事前準備と周知の徹底が重要です。

1.誰が何を記載すべきかを明示する

年末調整は大人数の従業員が個々の状況について申告するため、その内容を短期間で一斉にチェックする給与担当者の業務負担は非常に大きくなります。可能な限り申告書の記載ミスや記載漏れによる差し戻しが発生しないように、提出前に従業員がセルフチェックできるようにしておきましょう。

⑴システムによる申告の場合

システムで申告を受ける場合は、Works Human Intelligenceの統合人事システム「COMPANY」のように、入力補助ができるものを選ぶのがおすすめです。

たとえば、人事システムに登録されている家族情報の確認(※)機能や、 見込み収入を入力することで給与所得を自動計算する機能を活用すると、従業員は複雑な税の計算に悩むことなく申告できます。

また、申告の途中でチャットボットに質問できる機能があると便利です。従業員の疑問を即時解決でき、担当者への質問を抑制するのに役立つでしょう。

※前編に記載した「プレ年調」を年末調整の申告開始数週間前に案内し、従業員に実行してもらうと確実です。

⑵紙による申告の場合

紙で申告を受ける場合は、従業員が「どこに何を書くべきか」で迷子になることを防ぐ工夫が必要です。たとえば、配偶者の有無や子どもの年齢、障がいの有無などによって「記入箇所」や「記入事項」がわかるフローチャートがあるとよいでしょう。

また、従業員本人が基礎控除申告書の欄を記載するために、「収入と所得の違い」が意識できるような説明を必ず含めましょう。例としては、「収入=手取り」「所得=手取り」といった勘違いが起こりやすいです。

参考:国税庁「令和7年分 年末調整のしかた」(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)内「

2-2 基礎控除申告書、配偶者控除等申告書、特定親族特別控除申告書及び所得金額調整控除申告書の受理と内容の確認(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/106.pdf)」

2.作業の目的と対象者を明確にし、適切に分担する

基本的なことですが、年末調整業務を効率的かつ確実に行うためには、作業の目的や対象者を明確にし、集中して処理する体制を整えることが重要です。

たとえば年収帯や配偶者・親族の有無、子どもの年齢、障がい者・勤労学生、といった複数の観点で従業員を分類し、作業するタイミングや担当者を分けましょう。

⑴外部リソースを使う場合

年末調整の時期のみ派遣社員を雇用する企業も多いですが、年末調整の専門知識を持つ派遣社員は限られており、「年末調整業務の中のどの業務ができるか」は人によって大きく異なります。そのため、派遣社員のスキルや経験に応じて、担当できる業務範囲を整理し、専門性の高い業務は従業員が担当するなど、作業内容の単位で適切に役割分担することが大切です。

⑵シェアードサービスを行う場合

特に複数のグループ企業でシェアードサービスを実施している場合、下図のように「会社単位」ではなく「作業内容の単位」での分担が有効です。

3.19歳以上23歳未満の子どもがいる従業員への案内を徹底する

年末調整はあくまで見込み額で申告しますが、正確な扶養控除額もしくは特定親族特別控除額は、12月末日時点の従業員の子どもの合計所得金額が元になります。

子どもの最終的な収入が年末調整申告時点の見込みよりも多くなると、「12月の年末調整では特定扶養親族だったが、12月末日時点の収入を勘案すると特定親族に該当する」「見込み額から特定親族特別控除41万円で計算したが、子どもの収入が増えたため実際は31万円の控除額となる」などのケースもありうるでしょう。

そのため、翌年1月の再年調の案内をする際には、通常の案内資料に加えて、該当の年齢層の子どもがいる従業員に特別な注意喚起することを推奨します。

年末調整後に特定親族特別控除の適用を受けた特定親族の所得の見積額に差額が生じた場合

年末調整が終わった後、年末調整が終わった後、特定親族特別控除の適用を受けた特定親族の合計所得金額の見積額と確定した合計所得金額(12ページ参照)に差額が生じたことにより、特定親族特別控除額が変動する場合には、異動後の状況により、年末調整のやり直しをすることができます。この年末調整のやり直しができるのは、「給与所得の源泉徴収票」を受給者に交付することとなる翌年1月末日までです。

出典:国税庁「令和7年分 年末調整のしかた(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/01.htm)」内

「6 年末調整後に給与の追加払や扶養親族等の異動があった場合の再調整(https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/112.pdf)」

まとめ

2025年分(令和7年分)の年末調整では、「基礎控除・給与所得控除の見直し」「扶養要件の見直し」「住宅ローン残高証明書の手続き変更」という3つの大きな変更があります。

複雑な変更が複数あるため、判断ミスや新制度の見落としリスクが高まると考えられます。新しい制度の対象者確認を念入りに行ったり、税務署の動きを意識した細やかな業務スケジュール設計を行ったりして、効率的に年末調整業務を進めましょう。

Works Human Intelligenceの統合人事システム「COMPANY」のような、入力補助機能や入力補助機能やナビゲーション機能があるツールを導入すると、従業員の入力負担や担当者の業務負担を軽減できるのでおすすめです。